RBI के अधिक नोट छापने से अर्थव्यवस्था पर क्या प्रभाव पड़ेगा

- अधिक नोट छापने को तकनीकी भाषा में ‘क्वॉन्टिटेटिव इज़ींग’ कहते हैं, मोटे तौर पर इसका मतलब है मुद्रा की उपलब्धता को बढ़ाना।

- अर्थशास्त्रियों का कहना है कि भारत की इकनॉमी में नकदी बढ़ाकर आम नागरिक की खर्च करने की क्षमता बढ़ाई जाए। साथ ही यह सरकार की बैलेंस शीट के विस्तार करने में मदद करेगी।

- पैसे छापने से वित्तीय सिस्टम में लिक्विडिटी आती है जिसके कारण ब्याज दर कम रहती है, जिससे सरकार को सस्ते ब्याज दर पर क़र्ज़ मिल जाता है। लेकिन इसका दूसरा पहलू ये है कि बैंकों में ‘फिक्स्ड डिपॉजिट’ में पैसा जमा करने वालों को कम ब्याज दर के कारण नुक़सान उठाना पड़ता है इसलिए अतिरिक्त करेंसी छापने से सेविंग करने वालों को घाटा होता है।

नए नोट छापने से खतरा

- अर्थव्यवस्था में नकदी बढ़ाने के लिए नए नोट छापने (Money Printing) का सबसे बड़ा खतरा मुद्रास्फीति (Inflation) बढ़ना ही है।

- इसके अलावा अगर सरकार नोट छापने पर विचार करती है तो मुद्रा और ऋण बाजार दोनों में अनिश्चितता आएगी, मुद्रा का बड़े पैमाने पर अवमूल्यन होगा।

- इन्फ्लेशन ऊपर जाने के कारण लोग खर्च कम करेंगे और इस तरह डिमांड पर बुरा असर पड़ेगा। यह देश की रेटिंग को नुकसान पहुंचाएगा।

दुनिया में क्वॉन्टिटेटिव इज़ींग का उदाहरण

- दुनिया के कई देशों में क्वॉन्टिटेटिव इज़ींग के तरीके को अपनाया गया है, अमेरिका का फ़ेडरल रिज़र्व इस तरीके का इस्तेमाल हाल के वर्षों में कामयाबी के साथ कर चुका है, लेकिन वेनेज़ुएला और ज़िम्बॉब्वे जैसे देशों में इसके बहुत ही घातक परिणाम हुए हैं।

- जिम्बाब्वे में साल 2008 में महंगाई (Inflation) की वृद्धि दर करोड़ों में पहुंच गई थी। छोटी सी चीज़ खरीदने के लिए भी बोरा भरकर पैसे ले जाना पड़ता था। जिम्बाब्वे में 1 अंडे की कीमत 30 अरब से ज़्यादा हो गई थी। वेनेजुएला में भी कुछ ऐसा ही देखा गया था।

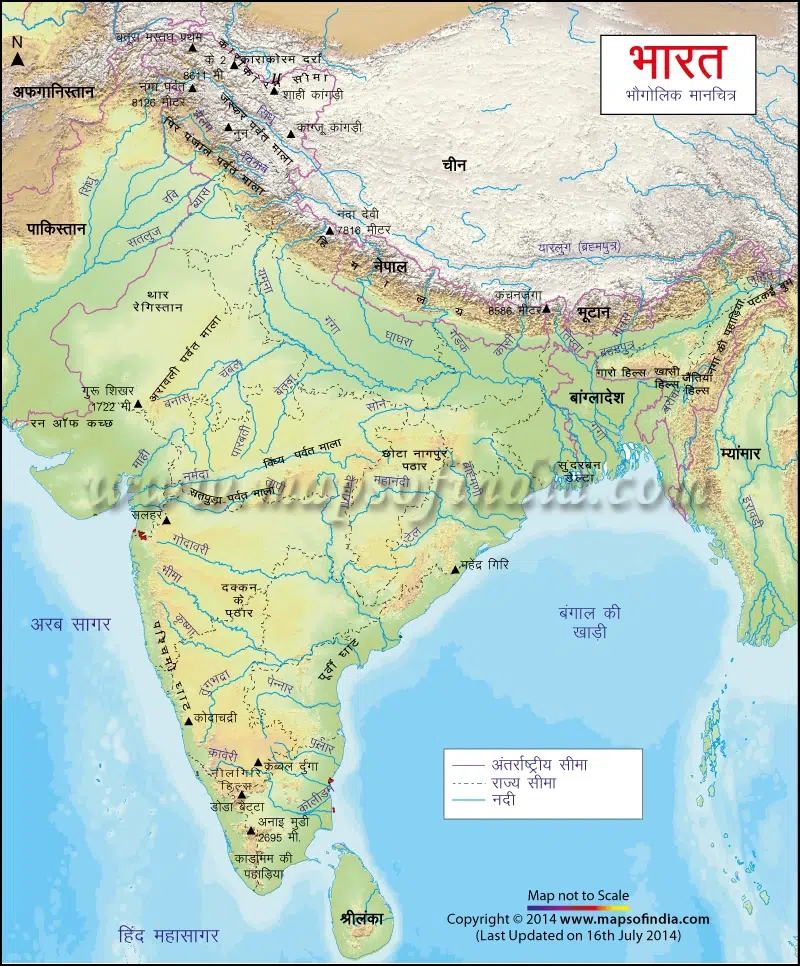

नकदी का चलन

- RBI के आंकड़े के अनुसार, मार्च, 2021 तक भारतीय अर्थव्यवस्था में नकदी का चलन (Money Circulation) बढ़कर 28.6 खबर रुपये पहुंच गया।

- यह पिछले साल के मुकाबले 16.8 फीसदी अधिक है। मार्च 2019 तक नकदी का चलन (Money Circulation) 21 लाख करोड़ रुपये तक पहुंच गया था।

- साल 2016-17 में भारत की अर्थव्यवस्था में करेंसी का सर्कुलेशन (Money Circulation) घटकर 13 लाख करोड़ पर पहुंच गया था। महज कुछ वर्षों में ही 10 लाख करोड़ रुपये से ज्यादा की नकदी छाप ली गई है।

RBI अभी नोट कैसे छापता है ?

- 1997 के बाद से, रिज़र्व बैंक को पैसा छापने और इसे सीधे तौर पर सरकार को खर्च करने के लिए सौंपने की अनुमति नहीं है।

- भारतीय रिजर्व बैंक के मुताबिक किसी वित्त वर्ष में कितनी मुद्रा प्रिंट करनी है. इसके लिए सर्कुलेशन में कितनी मुद्रा है, यह देखा जाता है। इसके अलावा इकोनॉमी और अन्य कई फैक्टर्स पर विचार किया जाता है। उसके बाद कितनी करंसी छापी जाए, यह फैसला लिया जाता है।

- नोटों की छपाई मिनिमम रिजर्व सिस्टम के आधार पर तय की जाती है। यह प्रणाली भारत में 1957 से लागू है. इसके अनुसार RBI को यह अधिकार है कि वह आरबीआई फंड में कम से कम 200 करोड़ रुपये मूल्य की संपत्ति अपने पास हर समय रखे। इतनी संपत्ति रखने के बाद आरबीआई सरकार की सहमति से जरूरत के हिसाब से नोट छाप सकती है.

- सरकारी बॉण्ड वित्तीय प्रतिभूतियां हैं जो सरकार अपने राजकोषीय घाटे को पूरा करने या आय और व्यय के अंतर को संतुलित करने के लिए जारी करती है। बैंक, बीमा कंपनियां, म्यूचुअल फंड, अन्य वित्तीय संस्थान और कॉर्पोरेट खजाने, आम तौर पर इन प्रतिभूतियों को खरीदते हैं।

- आरबीआई सरकार के लिए आज भी पैसे छाप रहा है लेकिन सीधे तौर पर नहीं। आरबीआई ने कहा है कि वह इस साल अप्रैल से सितंबर के बीच 2.2 लाख करोड़ रुपये के सरकारी बॉण्ड खरीदेगा। जब आरबीआई पैसे छापता है और सरकारी बॉण्ड खरीदता है, तो वित्तीय प्रणाली में पैसे की आपूर्ति बढ़ जाती है। और यह देखते हुए, बैंक, बीमा कंपनियां, म्यूचुअल फंड और अन्य वित्तीय संस्थान इस ‘नए’ पैसे का उपयोग नई सरकारी प्रतिभूतियों को खरीदने के लिए करते हैं।

सरकार के ख़ज़ाने में पैसा

- मोदी सरकार ने बॉण्ड मार्केट से 12 लाख करोड़ रुपये उठाने की घोषणा की है।

- इसके अलावा RBI के पास बैंकों के पैसे जमा हैं। बैंकों ने व्यपारियों और उद्योगों को क़र्ज़ देने के बाद बचे पैसों को आरबीआई के खाते में वापस जमा कर दिया है और इस समय आरबीआई के पास 5 लाख करोड़ रुपये से अधिक बैंकों के पैसे जमा हैं।

- जीएसटी से पिछले कुछ महीनों से लगातार एक लाख करोड़ रुपये प्रति महीने सरकारी ख़ज़ाने में आ रहे हैं।

- आरबीआई ने 99,000 करोड़ रुपये से अधिक नक़दी एक एक विशेष प्रावधान के तहत पहले ही सरकारी ख़ज़ाने में ट्रांसफर कर दिया है।

- सरकारी कंपनियों के शेयर के विनिवेश और कुछ पीएसयू का निजीकरण भी सरकार के लिए धन जुटा सकता है। एलआईसी के आईपीओ से करीब एक लाख करोड़ रुपये जुटाए जाने की उम्मीद है। बीपीसीएल और कुछ अन्य कंपनियां सूची में आगे हैं।

RBI के पूर्व गवर्नर डी सुब्बाराव का कहना है कि मौजूदा हालात में आरबीआई को प्रत्यक्ष तौर पर मॉनेटाइजेशन (Direct Monetisation) करने की जरूरत नहीं है। अगर ऐसा किया गया तो फायदे से कहीं ज्यादा लागत होगी। बैंकिंग सिस्टम में पहले ही भारी मात्रा में लिक्विडिटी (Liquidity) है। बैंक फंड से भरे पड़े हैं और उन्हें सरकार को फाइनेंस मुहैया कराने में खुशी होगी। उनका कहना है कि डायरेक्ट मॉनेटाइजेशन (Direct Monetisation) किसी भी देश के लिए आखिरी उपाय होना चाहिए, विशेषकर भारत जैसे उभरते देश के लिए। डायरेक्ट मॉनेटाइजेशन (Direct Monetisation) हमारी पॉलिसी क्रेडिबिलिटी को नुकसान पहुंचाएगा, जो लॉन्ग टर्म में महंगा साबित होगा।

इसलिए नोट छापने का उपयोग उस समय सही होगा जब कोई अन्य विकल्प नहीं बचा हो।

Also refer :