मुद्रास्फीति की परिभाषा

एक निश्चित अवधि में मूल्यों की उपलब्ध मुद्रा के सापेक्ष वृद्धि मुद्रा स्फीति या महंगाई कहलाती है। सम्बंधित रूप में कहें तो, पहले की तुलना में रूपए की क्रय क्षमता कम हो जाती है।

- एक उदाहरण के ज़रिये आइये इसे बेहतर समझें। मान लीजिये आज एक प्लेट छोले मसाला आप Rs.100/- में खरीदते हैं। सालाना मुद्रास्फीति अगर 10% मानकर चलें, यही छोले अगले साल आप Rs.110/- में खरीद पायेंगे। आपकी आमदनी अगर तुलनात्मक रूप से कम से कम इतनी भी नहीं बढ़ती है, आप इसे या इस प्रकार की अन्य वस्तुओं को खरीदने की स्थिति में नहीं होंगे, है न?

- मुद्रास्फीति निवेशकों को इस बात से सामना कराती है कि उनके वर्तमान जीवन स्तर को कायम रखने के लिए उनके निवेशों का प्रतिफल दर क्या होना चाहिए।

मुद्रास्फीति के कारण

- मुद्रास्फीति मुख्यतः दो कारणों से होती है- मांगजनित कारक एवं लागतजनित कारक।

- यदि मांग के बढ़ने से वस्तुओं की कीमतों में वृद्धि होती है तो वह मांगजनित मुद्रास्फीति (Demand-Pull Inflation) कहलाती है।

- इसके विपरीत यदि उत्पादन के कारकों (भूमि, पूंजी, श्रम, कच्चा माल आदि) की लागत में वृद्धि से वस्तुओं की कीमतों में वृद्धि होती है तो वह लागतजनित मुद्रास्फीति (Cost-Push Inflation) कहलाती है।

- मांगजनित कारक :

- मनी सप्लाई में वृद्धि

- इससे मूल्य वृद्धि होती है। लोगों के पास उपलब्ध अधिक पैसा लोगों को अधिक सामान और सेवाएं खरीदने के लिए प्रेरित करता है। इसका मतलब है कि मांग में बढ़ोतरी होती है। इसलिए कीमतें ऊपर की ओर बढ़ती हैं।

- सस्ती मौद्रिक नीति

- इसका अर्थ है बहुत कम ब्याज दर और आसान शर्तों पर ऋण उपलब्धता। यह पूंजीगत वस्तुओं की मांग को बढ़ाता है और उसी की कीमत में वृद्धि करता है।

- सरकारी खर्च में वृद्धि

- वस्तुओं और सेवाओं की बढ़ती मांग और परिणामस्वरूप कीमतों में वृद्धि। ऐसा इसलिए है क्योंकि सरकारी खर्च बढ़ने से जनता के हाथ में बड़ा पैसा आ जाता है, जिससे बहुत कम माल का पीछा करते हुए बहुत अधिक धन प्रभावित होता है।

- सार्वजनिक ऋण की चुकौती:

- सरकार द्वारा सार्वजनिक रूप से उधार लिए गए सार्वजनिक ऋण की अदायगी लोगों को अधिक धन के साथ छोड़ देती है। यह लोगों को अधिक खर्च करने के लिए प्रेरित करता है। यह अंततः वस्तुओं और सेवाओं की कीमत में वृद्धि की ओर जाता है।

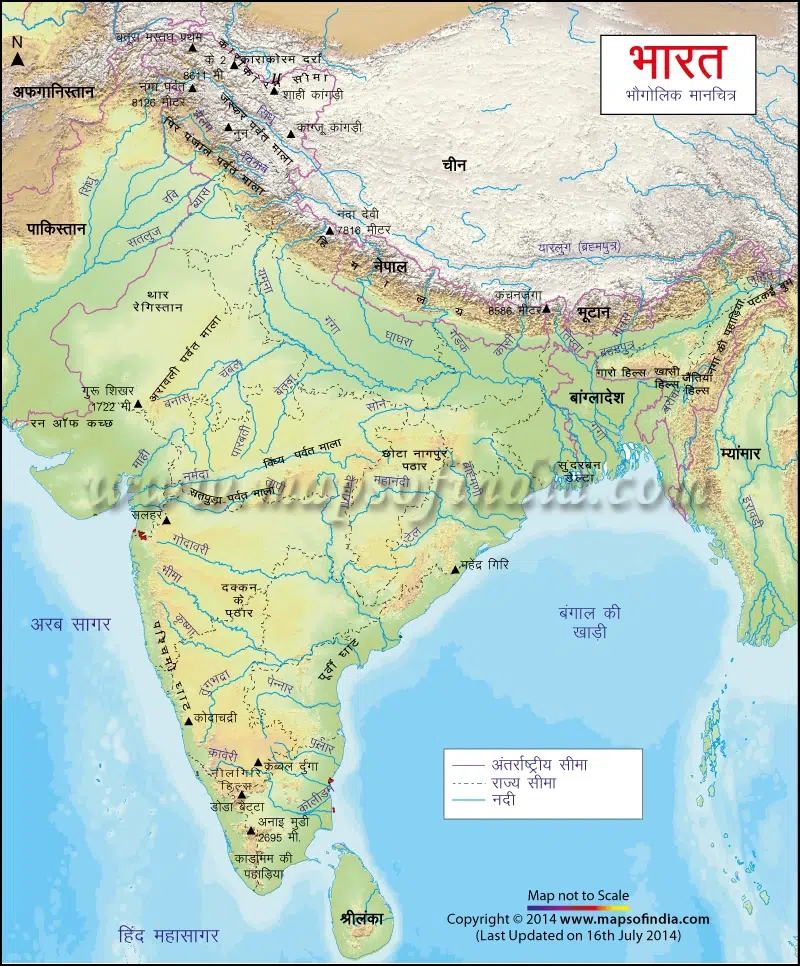

- बढ़ती जनसंख्या:

- बढ़ती जनसंख्या विशेष रूप से मांग बढ़ने के कारण कीमतों को आगे बढ़ाने में एक महत्वपूर्ण कारक के रूप में कार्य करती है, जब आपूर्ति मांग को पूरा करने में असमर्थ होती है।

- खपत पैटर्न बदलना:

- भारतीय रिजर्व बैंक (RBI) ने इस सिद्धांत को सामने रखा कि भारत में मुद्रास्फीति की समस्या कुछ खाद्य पदार्थों की मांग में तेजी से बढ़ रही है, जो आय बढ़ने के साथ-साथ लोग अधिक खाते हैं। एक उदाहरण प्रोटीन युक्त भोजन है। दालों, अंडों, मछली और मुर्गी की बढ़ी हुई खपत जाहिर तौर पर अर्थव्यवस्था में उनकी कीमतों को बढ़ा रही थी।

- मनी सप्लाई में वृद्धि

- लागतजनित कारक :

- उत्पादन अर्थात भूमि, श्रम और पूंजी के कारकों की कमी से उत्पादन की लागत बढ़ जाती है। उदाहरण के लिए, श्रम में कमी से मजदूरी अधिक होती है। यह वस्तुओं और सेवाओं के उत्पादन और मूल्य की लागत को बढ़ाता है।

- कई बार मजदूरी में वृद्धि, यदि उत्पादकता में वृद्धि से अधिक होती है, तो लागत बढ़ जाती है इसलिए कीमतें भी बढ़ जाती हैं।

- अप्रत्यक्ष करों में वृद्धि से लागत मुद्रास्फीति भी बढ़ती है। कस्टम और एक्साइज ड्यूटी जैसे टैक्स उत्पादन की लागत को बढ़ाते हैं क्योंकि इन करों को वस्तुओं पर लगाया जाता है।

- खाद्यान्न, पेट्रोलियम उत्पादों आदि के लिए प्रशासित कीमतों जैसे कि एमएसपी (न्यूनतम समर्थन मूल्य) में वृद्धि से भी महंगाई बढ़ती है क्योंकि आम नागरिकों के बजट में उनकी बहुत बड़ी हिस्सेदारी होती है।

- ढांचागत अड़चनें जैसे कि उचित सड़क, बिजली, पानी आदि की कमी से उत्पादन की प्रति यूनिट लागत में वृद्धि होती है। यह भारतीय अर्थव्यवस्था के संदर्भ में मुद्रास्फीति के प्रमुख कारणों में से एक है।

- असफल मानसून जैसी घटनाओं के कारण कृषि उत्पादकता में गिरावट आती है, जिसके परिणामस्वरूप महंगाई बढ़ जाती है।

- एक विशेष वस्तु के निर्यात में वृद्धि से घरेलू बाजार में माल की कमी हो जाती है। यह कीमतों को बढ़ाता है।

- तेल की कीमतों में वृद्धि, कुछ वस्तुओं के उत्पादन में कमी जैसे अंतर्राष्ट्रीय कारकों से आयात की कीमतें बढ़ जाती हैं।

- औद्योगिक विवाद हड़ताल या छंटनी की ओर ले जाते हैं। यह वस्तुओं के उत्पादन और आपूर्ति को प्रभावित करता है। परिणामस्वरूप कीमतें बढ़ जाती है।

मुद्रास्फीति के प्रकार

- कारणों के आधार पर:

- मुद्रा मुद्रास्फीति: इस प्रकार की मुद्रास्फीति मुद्रा नोटों की छपाई के कारण होती है।

- क्रेडिट मुद्रास्फीति: लाभकारी संस्थान होने के नाते, वाणिज्यिक बैंक जनता को अधिक ऋण और अग्रिम मंजूर करते हैं जो अर्थव्यवस्था की जरूरत है। इस तरह के क्रेडिट विस्तार से मूल्य स्तर में वृद्धि होती है।

- घाटे से प्रेरित मुद्रास्फीति: सरकार का बजट एक घाटे को दर्शाता है जब व्यय राजस्व से अधिक होता है। इस अंतर को पूरा करने के लिए, सरकार केंद्रीय बैंक से अतिरिक्त धन प्रिंट करने के लिए कह सकती है। चूंकि बजट घाटे को पूरा करने के लिए अतिरिक्त धन की पंपिंग की आवश्यकता होती है, किसी भी मूल्य वृद्धि को घाटे से प्रेरित मुद्रास्फीति कहा जा सकता है।

- माँग- मुद्रा स्फीति: उपलब्ध उत्पादन पर कुल माँग में वृद्धि से मूल्य स्तर में वृद्धि होती है। इस तरह की मुद्रास्फीति को मांगजनित मुद्रास्फीति (इसके बाद DPI) कहा जाता है।

- लागत-धक्का मुद्रास्फीति: एक अर्थव्यवस्था में मुद्रास्फीति उत्पादन की लागत में समग्र वृद्धि से उत्पन्न हो सकती है। इस प्रकार की मुद्रास्फीति को लागतजनित मुद्रास्फीति (इसके बाद सीपीआई) के रूप में जाना जाता है। कच्चे माल, मजदूरी आदि की कीमतों में वृद्धि के कारण उत्पादन की लागत बढ़ सकती है, अक्सर ट्रेड यूनियनों को मजदूरी वृद्धि के लिए दोषी ठहराया जाता है क्योंकि मजदूरी दर पूरी तरह से बाजार निर्धारित नहीं होती है। उच्च मजदूरी का मतलब उत्पादन की उच्च लागत है। वस्तुओं की कीमतें बढ़ जाती हैं।

- गति या तीव्रता के आधार पर:

- रेंगना या हल्का मुद्रास्फीति: यदि कीमतों में ऊपर की ओर की गति धीमी है.

- वॉकिंग इन्फ्लेशन: यदि वार्षिक मूल्य वृद्धि की दर 3 % और 4 % के बीच है।

- सरपट दौड़ना और हाइपरफ्लेशन: वॉकिंग इन्फ्लेशन को रनिंग इन्फ्लेशन में बदला जा सकता है। महंगाई का बढ़ना खतरनाक है। यदि इसे नियंत्रित नहीं किया जाता है, तो यह अंततः सरपट या हाइपरफ्लिनेशन में परिवर्तित हो सकता है। यह मुद्रास्फीति का एक चरम रूप है जब कोई अर्थव्यवस्था टूट जाती है। “20, 100 या 200% के दोहरे या तीन अंकों की सीमा में मुद्रास्फीति। एक वर्ष को “सरपट मुद्रास्फीति” कहा जाता है।

- हाइपर इन्फ्लेशन: हाइपरइंफ्लेशन तब होता है जब वस्तुओं और सेवाओं की कीमतें महीने में 50 प्रतिशत से अधिक बढ़ जाती हैं। यह सौभाग्य से बहुत दुर्लभ है। वास्तव में, हाइपरफ्लिनेशन के अधिकांश उदाहरण तब हुए हैं जब सरकार ने युद्ध के लिए भुगतान करने के लिए लापरवाही से पैसा छापा। हाइपरइंफ्लेशन के उदाहरणों में 1920 के दशक में जर्मनी, 2000 के दशक में जिम्बाब्वे और अमेरिकी गृहयुद्ध के दौरान शामिल हैं।

- स्टैगफ्लेशन: स्टैगफ्लेशन तब होता है जब अर्थव्यवस्था स्थिर आर्थिक विकास, उच्च बेरोजगारी और उच्च मुद्रास्फीति का अनुभव करती है। यह असामान्य है क्योंकि मुद्रास्फीति को कम करने की नीतियां बेरोजगारों के लिए जीवन को कठिन बनाती हैं, जबकि बेरोजगारी को कम करने के कदम मुद्रास्फीति को बढ़ाते हैं।

- कोर मुद्रास्फीति: यह उच्च कीमतों में उतार-चढ़ाव के कारण खाद्य और ऊर्जा को छोड़कर सभी वस्तुओं और सेवाओं में मूल्य वृद्धि दर्शाता है। तेल एक अत्यधिक अस्थिर वस्तु है, जिसमें दैनिक मूल्य भिन्नताएं हैं। गैस की कीमतों के आधार पर खाद्य कीमतों में बदलाव होता है (यह परिवहन लागत पर बहुत अधिक निर्भर करता है), जो सीधे तेल की कीमतों से जुड़े होते हैं। चूंकि सरकार को मुद्रास्फीति की काफी स्थिर और सच्ची तस्वीर की आवश्यकता है, इसलिए कोर मुद्रास्फीति की गणना की जाती है।

- हेडलाइन इन्फ्लेशन: यह उपाय अर्थव्यवस्था में कुल मुद्रास्फीति पर विचार करता है, जिसमें खाद्य और ऊर्जा की कीमतें शामिल हैं, जो अधिक अस्थिर हैं।

हेडलाइन और कोर मुद्रास्फीति में अंतर

सामान्य शब्दों में कहा जा सकता है कि हेडलाइन मुद्रास्फीति, मुद्रास्फीति का प्राकृतिक आँकड़ा होता है जो कि उपभोक्ता मूल्य सूचकांक (CPI) के आधार पर तैयार की जाती है। हेडलाइन मुद्रास्फीति में खाद्य एवं ईंधन की कीमतों में होने वाले उतार-चढ़ाव को भी शामिल किया जाता है, जबकि कोर मुद्रास्फीति में खाद्य एवं ईंधन की कीमतों में होने वाले उतार-चढ़ाव को शामिल नहीं किया जाता है। दरअसल, कोर मुद्रास्फीति के आकलन में वैसे मदों पर ध्यान नहीं दिया जाता है जो किसी अर्थव्यवस्था में मांग और उत्पादन के पारंपरिक ढाँचे के बाहर हों, जैसे- पर्यावरणीय समस्याओं के कारण उत्पादन में देखी जाने वाली कमी।

मुद्रास्फीति के प्रभाव (Effects of Inflation)

- निवेशकर्त्ताओं पर

- निवेशकर्त्ता दो प्रकार के होते है। पहले प्रकार के निवेशकर्त्ता वे होते है जो सरकारी प्रतिभूतियों में निवेश करते है। सरकारी प्रतिभूतियों से निश्चित आय प्राप्त होती है तथा दूसरे निवेशकर्त्ता वे होते है जो संयुक्त पूंजी कंपनियों के हिस्से खरीदते है। मुद्रास्फीति से निवेशकर्त्ता के पहले वर्ग को नुकसान तथा दूसरे वर्ग को फायदा होगा।

- निश्चित आय वर्ग पर

- निश्चित आय वर्ग में वे सब लोग आते हैं जिनकी आय निश्चित होती है जैसे- श्रमिक, अध्यापक, बैंक कर्मचारी आदि। मुद्रास्फीति के कारण वस्तुओं तथा सेवाओं की कीमतें बढ़ती है जिसका निश्चित आय वर्ग पर प्रतिकूल प्रभाव पड़ता है।

- ऋणी एवं ऋणदाता पर

- जब ऋणदाता रुपए किसी को उधार देता है तो मुद्रास्फीति के कारण उसके रुपए का मूल्य कम हो जाएगा। इस प्रकार ऋणदाता को मुद्रास्फीति से हानि तथा ऋणी को लाभ होता है।

- कृषकों पर

- मुद्रास्फीति का कृषक वर्ग पर अनुकूल प्रभाव पड़ता है क्योंकि कृषक वर्ग उत्पादन करता है तथा मुद्रास्फीति के दौरान उत्पाद की कीमतें बढ़ती हैं। इस प्रकार मुद्रास्फीति के दौरान कृषक वर्ग को लाभ मिलता है।

- बचत पर

- मुद्रास्फीति का बचत पर प्रतिकूल प्रभाव पड़ता है क्योंकि मुद्रास्फीति के कारण वस्तुओं पर किये जाने वाले व्यय में वृद्धि होती है। इससे बचत की संभावना कम हो जाएगी। दूसरी ओर मुद्रास्फीति से मुद्रा के मूल्य में कमी होगी और लोग बचत करना नहीं चाहेंगे।

- भुगतान संतुलन

- मुद्रास्फीति के समय वस्तुओं तथा सेवाओं के मूल्यों में वृद्धि होती है। इसके कारण हमारे निर्यात महँगे हो जाएंगे तथा आयात सस्ते हो जाएंगे। नियार्त में कमी होगी तथा आयत में वृद्धि होगी जिसके कारण भुगतान संतुलन प्रतिकूल हो जाएगा।

- करों पर

- मुद्रास्फीति के कारण सरकार के सार्वजनिक व्यय में बहुत अधिक वृद्धि होती है। सरकार अपने व्यय की पूर्ति के लिये नए-नए कर लगाती है तथा पुराने करों में वृद्धि करती है। इस प्रकार मुद्रास्फीति के कारण करों के भार में वृद्धि होती है।

- उत्पादकों पर

- मुद्रास्फीति के कारण उत्पादक तथा उद्यमी वर्ग को लाभ होता है क्योंकि उत्पादक जिन वस्तुओं का उत्पादन करते हैं उनकी कीमतें बढ़ रही होती हैं तथा मज़दूरी में भी वृद्धि कीमतों की तुलना में कम होती है। इस प्रकार मुद्रास्फीति से उद्यमी तथा उत्पादकों का फायदा होता है।

मुद्रास्फीति नियंत्रण के उपाय

- मौद्रिक उपाय

- सरकारें मांग-पुल या लागत-पुश मुद्रास्फीति को शांत करने के लिए सख्त मौद्रिक नीति का सहारा ले सकती हैं। उदाहरण के लिए, RBI बैंक दरों / रेपो दरों में वृद्धि कर सकता है।

- इस तरह के कदम के कारण, जनता बैंकों में अधिक निवेश करना चाहती है और खपत में गिरावट ला सकती है, जिससे अर्थव्यवस्था में मुद्रास्फीति कम हो सकती है।

- यह गुणात्मक नियंत्रण विधियों का भी उपयोग कर सकता है जैसे कि वस्तुओं के लिए ऋण पर मार्जिन बढ़ाएं जिसके लिए व्यापारियों को सट्टा और जमाखोरी करने की प्रवृत्ति है।

- सरकारी प्रतिभूतियों और बांडों को बेचकर बाजार से तरलता को हटाने के लिए रिजर्व बैंक अन्य परिचालन जैसे ओपन मार्केट ऑपरेशंस का भी सहारा ले सकता है।

- लेकिन मौद्रिक कदम केवल तभी सफल हो सकते हैं जब मुद्रास्फीति मांग कारकों के कारण हो और प्रकृति में संरचनात्मक न हो।

- राजकोषीय उपाय

- जहां तक राजकोषीय उपायों का सवाल है सरकार कीमतों को नीचे लाने के लिए दो मार्ग अपना सकती है।

- सबसे पहले, यह विभिन्न योजनाओं, परियोजनाओं आदि पर अपने स्वयं के खर्च में कटौती कर सकता है और दूसरा यह करों को बढ़ा सकता है (या तो प्रत्यक्ष या अप्रत्यक्ष)।

- जहां तक पहले विकल्प का सवाल है, दुनिया भर की अधिकांश सरकारें दो सरल कारणों से इस पद्धति का उपयोग नहीं करती हैं, पहले वे अचानक धन को कम नहीं कर सकती हैं, जो कि बुनियादी ढांचे से संबंधित कई महत्वपूर्ण परियोजनाओं पर खर्च किया जा रहा है। यह न केवल देश की छवि को नीचे लाते हैं बल्कि एक नकारात्मक बाजार भावना भी पैदा करते हैं।

- दूसरे, यदि वे कई महत्वपूर्ण कल्याणकारी योजनाओं आदि पर खर्च में कटौती करते हैं, तो यह अगले चुनावों में उन्हें राजनीतिक रूप से नुकसान पहुंचा सकता है। इसलिए सरकारी व्यय में कटौती को कई कारणों से संभव नहीं माना जाता है।

- सरकार आय को कम करने के लिए निजी प्रत्यक्ष करों में वृद्धि कर सकती है और जिससे जनता के बीच खपत की प्रवृत्ति कम हो सकती है।

- यह वस्तुओं पर अप्रत्यक्ष करों को बढ़ाकर उनकी कीमतें बढ़ा सकता है और इस प्रकार जनता द्वारा उन पर खर्च को हतोत्साहित कर सकता है।

- व्यापार के उपाय

- घरेलू बाजार में माल की कमी के मामले में, विदेशों से माल के आयात के माध्यम से कम या शून्य आयात शुल्क पर आपूर्ति बढ़ाई जा सकती है। उच्च आपूर्ति कीमत को नीचे लाने में मदद करती है।

Also refer :